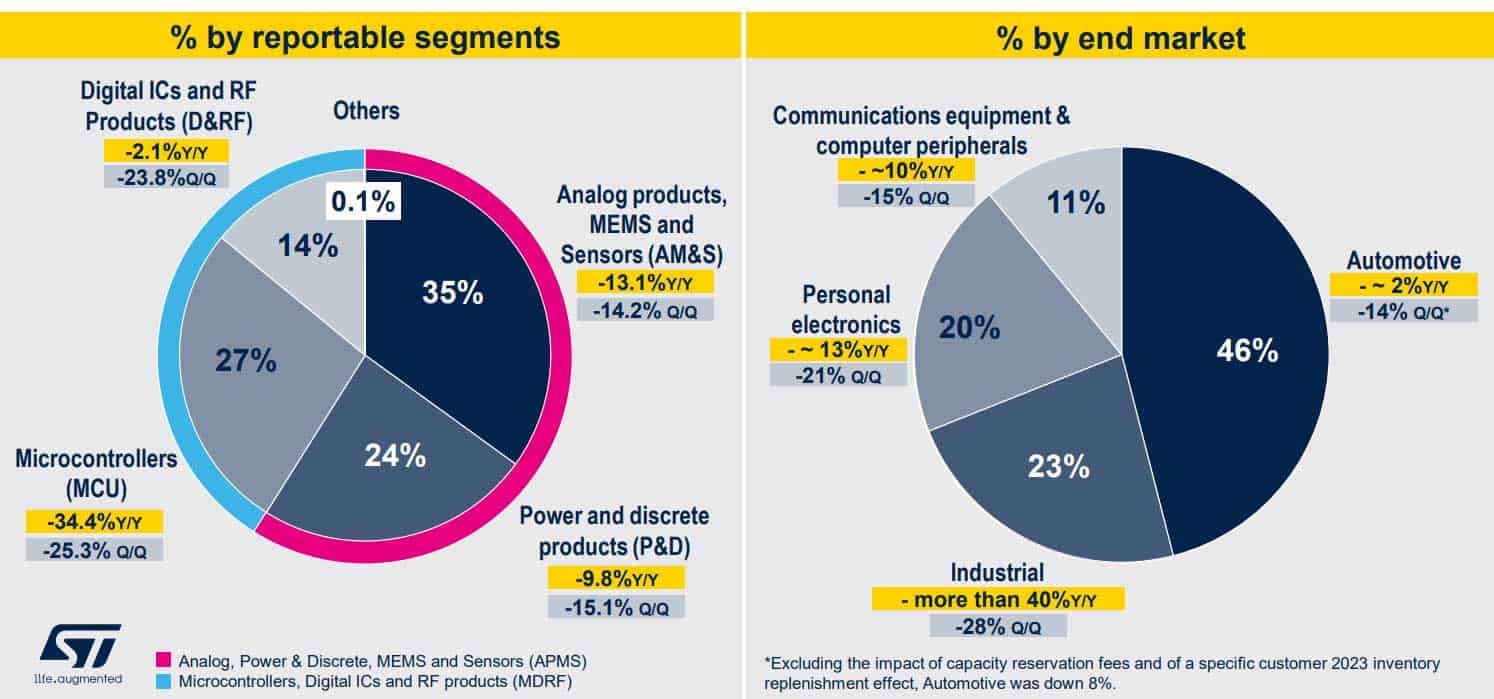

Il trimestre è stato zavorrato dal comparto industriale in calo di oltre il 40% e dal rallentamento della crescita del mercato automobilistico, mentre si è stabilizzato il mercato consumer.

Le gelate che hanno colpito l’Italia e l’Europa nell’ultima settimana sembrano aver interessato anche i conti di STMicroelectronics del primo trimestre 2024, conti che hanno deluso le aspettative e sono stati inferiori alle previsioni della stessa società, e che si accompagnano ad una guidance ancora più negativa per il prossimo trimestre.

Nonostante ciò, i mercati sembrano convinti che nel medio periodo le aziende di questo settore possano tornare a crescere e, dopo un calo iniziale di oltre il 4% dovuto al primo impatto con i numeri negativi di fatturato e margine, il titolo ST si è riportato rapidamente in terreno positivo e segna ora un guadagno di oltre il 2%.

L’ondata di fiducia che aveva generato l’outlook della trimestrale di Texas Instruments di due giorni fa e i segnali positivi giunti nella notte dai conti di Renesas hanno evidentemente convinto i mercati che il settore ha toccato il punto più basso della curva ciclica che caratterizza la produzione di semiconduttori.

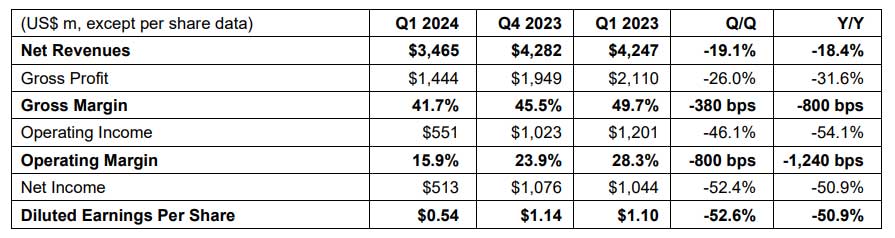

Nel trimestre che si è chiuso il 31 marzo 2024, STMicroelectronics ha registrato entrate per 3,47 miliardi di dollari, in calo sequenziale del 19,1% e del 18,4% rispetto al trimestre di un anno fa. Il margine lordo è risultato del 41,7%, in calo sequenziale di 380 punti base e di 800 punti base rispetto al Q1 2023. Entrambi questi dati sono inferiori rispetto alle previsioni della società di tre mesi fa; ST aveva previsto, infatti, entrate per 3,6 miliardi (valore medio della forchetta) e un margine lordo del 42,3%.

Questi i principali dati del primo trimestre 2024:

Come conseguenza del calo del fatturato e del margine lordo, l’utile netto si è praticamente dimezzato rispetto al trimestre scorso (513 milioni di dollari contro più di un miliardo), così come l’EPS sceso a 0,54 dollari contro 1,14 dollari del trimestre precedente.

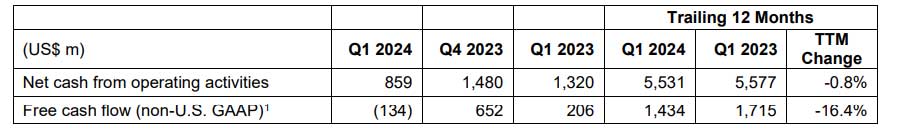

Effetti negativi anche sulla generazione di cassa che è risultata di 859 milioni; dopo spese in conto capitale per 967 milioni nel periodo, il free cash flow è andato in rosso per 134 milioni.

Complessivamente, negli ultimi 12 mesi la generazione di cassa di ST è stata di 5,531 miliardi di dollari, le spese in conto capitale hanno raggiunto i 4,097 miliardi e il free cash flow è risultato di 1,434 miliardi i dollari.

Alla fine del primo trimestre le scorte erano pari a 2,69 miliardi di dollari, rispetto a 2,70 miliardi di dollari nel trimestre precedente e a 2,87 miliardi di dollari nello stesso trimestre dell’anno scorso. L’indice di rotazione delle scorte era di 122 giorni alla fine del trimestre, rispetto a 104 giorni nel trimestre precedente e a 122 giorni nello stesso trimestre del 2023.

I dividendi pagati agli azionisti nel primo trimestre del 2024 sono stati pari a 48 milioni di dollari. Inoltre, ST ha effettuato riacquisti di azioni proprie per 87 milioni di dollari nell’ambito dell’attuale programma di riacquisto di azioni proprie. La posizione finanziaria netta della società, pari a 3,13 miliardi di dollari al 30 marzo 2024, riflette una liquidità totale di 6,24 miliardi di dollari e debiti finanziari totali di 3,11 miliardi di dollari.

“I ricavi netti e il margine lordo del primo trimestre sono stati entrambi inferiori al punto intermedio della nostra guidance, trainati da minori ricavi nei settori Automotive e Industrial, in parte controbilanciati da maggiori ricavi in Personal Electronics”, ha commentato Jean-Marc Chéry, Presidente & CEO di ST. “Nel corso del trimestre, la domanda di semiconduttori del settore Automotive ha rallentato rispetto alle nostre aspettative, entrando in una fase di decelerazione, mentre la correzione già in atto nel settore Industrial ha accelerato.”

Durante la Conference Call che ha fatto seguito alla presentazione dei risultati trimestrali, Jean-Marc Chéry e Lorenzo Grandi hanno risposto alle domande degli analisti approfondendo alcuni aspetti della trimestrale e illustrando le strategie e le previsioni per i mercati finali dove opera l’azienda.

La grafica seguente offre un quadro d’insieme delle attività di ST nel primo trimestre:

Il comparto più penalizzato nel periodo è stato quello industriale con un calo di oltre il 40% rispetto ad un anno fa. Particolarmente pesante, all’interno di questo comparto, è stato l’andamento dei microcontrollori, specie quelli di uso generico, con anche una forte pressione sui prezzi.

Jean-Marc Chéry ha confermato per il 2024 il piano Net CapEx di 2,5 miliardi di dollari ma ha rivisto le previsioni per il fatturato complessivo di ST che quest’anno sarà compreso tra 14 e 15 miliardi di dollari contro le previsioni di 15,9-16,9 miliardi fatte a gennaio. Resta invariato l’obiettivo di 20 miliardi di fatturato entro il 2027.

Per quanto riguarda il carburo di silicio, che interessa in particolare l’Italia dal momento che il principale sito produttivo di ST è a Catania, nel 2024 i ricavi raggiungeranno 1,3 miliardi di dollari, una crescita più lenta rispetto al passato a causa delle modifiche al piano di consegne da parte di un importante cliente.

“Vorrei tuttavia confermare la nostra visione secondo cui ST supererà i 5 miliardi di dollari nel 2030 e che avremo, ovviamente, una crescita nel 2025 che ci porterà su questa traiettoria. La crescita nel 2025 dovrebbe essere sostenuta da un importante progetto del valore di 500 milioni di dollari”, ha dichiarato Jean-Marc Chéry.

Rispondendo ad una domanda riguardante la crescente capacità produttiva della Cina e sugli accordi con importanti clienti locali sul carburo di silicio, Jean-Marc Chéry ha confermato il ruolo chiave della Cina nelle strategie di ST.

“La capacità cinese è in forte crescita ma, credetemi, la più forte concorrenza arriva da americani e giapponesi. E qui la strategia è sempre la stessa: avere le giuste caratteristiche e prestazioni dei nostri dispositivi, con la giusta qualità e il giusto prezzo. Ribadisco anche che ci siamo impegnati in una strategia adeguata alla nostra impronta. In primo luogo, con il nostro accordo con Sanan per il carburo di silicio ma, sempre di più, stiamo sviluppando attività con fonderie cinesi situate in Cina per i nostri microcontrollori, per il nostro BCD e per gli altri nostri MOSFET di potenza. In una situazione del genere, abbiamo tutti gli ingredienti per competere in Cina, come abbiamo dimostrato nel nostro recente summit che ha confermato che ST sarà un forte concorrente in Cina per il futuro.”

A proposito di eventi, il CEO di ST ha annunciato che alla fine dell’anno, probabilmente a novembre, si svolgerà il prossimo Capital Market Day.

OUTLOOK

La guidance di ST per il secondo trimestre del 2024, ai valori intermedi, è:

- Ricavi netti previsti per 3,2 miliardi di dollari, pari a una diminuzione del 7,6% su base sequenziale, più o meno 350 punti base;

- Margine lordo del 40%, più o meno 200 punti base;

- Questa previsione si basa su un tasso di cambio presunto effettivo di circa 1,08 dollari = €1,00 per il secondo trimestre 2024 e include l’impatto dei contratti di hedging in essere;

- Il secondo trimestre si concluderà il 29 giugno 2024.

Come abbiamo detto, i mercati hanno reagito inizialmente ai numeri di ST con un forte calo del titolo, sceso di oltre 4 punti; successivamente c’è stato un rapido recupero che ha portato il titolo a guadagnare a mezzogiorno il 2% circa, a quota 39,50 euro per azione.

Questo aumento riduce il calo del titolo da inizio anno all’11% circa.