Il nuovo piano a sostegno dell’industria europea dei semiconduttori assomiglia sempre di più alle favole di Esopo.

Dopo il fallimento di un analogo piano presentato nel 2013, la Commissione Europea ci riprova.

Già allora, l’obiettivo era quello di fare raggiungere all’industria europea dei semiconduttori una quota del 20% del mercato globale dei chip. A tale scopo, anche nel 2013 vennero “mobilitati”, come si dice in questi casi, un sacco di soldi, addirittura molti di più di quelli di oggi, ben 100 miliardi di euro.

Di quel piano restano solo i documenti di allora, facilmente consultabili in rete, testimoni di un fallimento annunciato. Documenti per alcuni versi esilaranti, come l’intenzione di sviluppare tecnologie di produzione con wafer da 450 mm; un po’ come il proposito, ribadito nell’attuale piano (anche se un po’ in sordina), di realizzare in Europa fonderie con nodo di processo a 2 nm, tesi sostenuta in particolare dal commissario europeo al mercato interno Thierry Breton.

L’attuale piano (qui la versione completa) nasce con la lodevole intenzione di evitare che in futuro possano verificarsi le gravi carenze di chip che hanno caratterizzato il 2021, e che tanti problemi hanno causato all’industria manifatturiera del vecchio continente, in particolare al comparto dell’auto. Su questo fronte, la situazione resta ancora critica, anche se all’orizzonte si intravedono alcuni spiragli di luce; probabilmente, entro la fine dell’anno o al massimo entro i primi mesi del 2023, la situazione tornerà progressivamente alla normalità, salvo per alcuni prodotti particolari. Per altri semiconduttori, come le memorie, che rappresentano il 30% di tutti i chip prodotti, la situazione non è mai stata particolarmente critica.

Il piano mira a “rendere l’Europa un leader in questo mercato“, ha affermato la presidente della Commissione Ursula von der Leyen. “I chip sono fondamentali in quasi tutti i dispositivi. Ma la pandemia ha anche messo a nudo dolorosamente la vulnerabilità delle catene di approvvigionamento”.

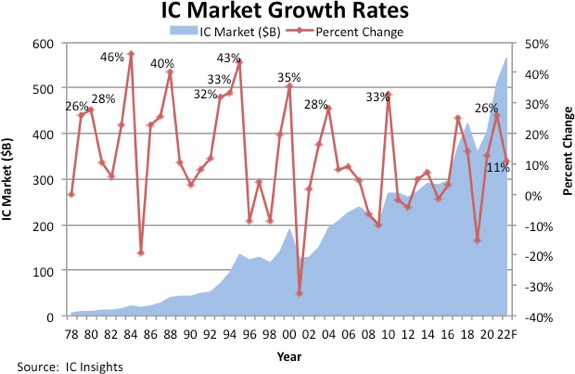

L’obiettivo finale è quello di raggiungere entro il 2030 una quota nella produzione di semiconduttori pari al 20% del mercato globale. Alla fine del 2021 la produzione mondiale di chip ha superato per la prima volta i 500 miliardi di dollari (600 miliardi con sensori, discreti e optoelettronica) ed entro il 2030 raggiungerà probabilmente i mille miliardi di dollari.

Attualmente la quota di produzione dell’Europa è del 9% circa, pari a 45 miliardi di dollari, il che significa che la produzione dovrà aumentare perlomeno di quattro volte: un’ipotesi decisamente azzardata, in considerazione anche delle risorse che la EU intende mettere a disposizione e che, come vedremo tra poco, sono decisamente pochine.

Le strategie

Per quanto riguarda le strategie da mettere in atto per raggiungere l’obiettivo, queste sono i punti più importanti individuati dalla Commissione Europea, così come vengono descritti nel piano:

- In primo luogo, l’Europa dovrebbe rafforzare la sua leadership nella ricerca e nella tecnologia. Si tratta di un imperativo per preservare le risorse attuali dell’Europa in diverse tecnologie rivoluzionarie, compresa la produzione di apparecchiature e materiali avanzati, necessarie per costruire impianti di produzione di prossima generazione che servono tutti i suoi settori.

- In secondo luogo, l’Europa dovrebbe costruire e rafforzare la propria capacità di innovare nella progettazione, produzione e confezionamento di chip avanzati, efficienti dal punto di vista energetico e sicuri, e trasformarli in prodotti manifatturieri. Ciò garantirà la fornitura di chip a lungo termine, soddisfacendo le esigenze dell’industria e del settore pubblico e stimolando l’innovazione. Per questo, è essenziale investire in linee pilota, nonché in strutture e strumenti avanzati di progettazione e test e sperimentazione. Saranno disponibili linee pilota per l’accesso agli attori della filiera a condizioni aperte e non discriminatorie; in quanto strutture uniche a livello mondiale, renderanno l’Europa un partner forte sulla scena mondiale e forniranno una solida base per il rafforzamento della cooperazione internazionale.

- Terzo, l’Europa dovrebbe mettere in atto un quadro adeguato per aumentare sostanzialmente la propria capacità di produzione entro il 2030. Poiché si prevede che il mercato raddoppierà entro quell’ano, è necessario quadruplicare la produzione per raggiungere gli obiettivi dell’Europa. Questa non è solo una domanda di volume. Si tratta anche di essere in grado di produrre in Europa i chip più avanzati, soddisfare le esigenze degli utenti e diversificare l’accesso ai mercati, rivolgendosi a quelli in cui l’Europa non è presente oggi, garantendo nel contempo che la produzione di chip tenga conto anche della sua possibile impronta ambientale. Inoltre, è necessario rafforzare la sicurezza dell’approvvigionamento, in particolare per i settori critici come quelli rilevanti per la sicurezza pubblica. Per questo, l’Europa ha bisogno di attrarre sul proprio territorio investimenti in impianti di produzione che possono provenire sia dall’interno che dall’esterno dell’Unione, e creare le condizioni giuste e un quadro favorevole per l’attuazione degli investimenti privati.

- In quarto luogo, l’Europa dovrebbe affrontare la grave carenza di competenze, attrarre nuovi talenti e sostenere l’emergere di una forza lavoro qualificata, poiché le attuali carenze stanno limitando gli sforzi volti a rafforzare l’ecosistema.

- Infine, l’Europa dovrebbe sviluppare una comprensione approfondita della catena di approvvigionamento globale dei semiconduttori per monitorarne il funzionamento, comprendere le tendenze future, anticipare le interruzioni, costruire partenariati internazionali basati su capacità più equilibrate e interessi reciproci, reagire in tempo per prevenire la rottura delle catene di approvvigionamento internazionali e consentire all’UE di adottare misure adeguate quando necessario.

Nonostante i successivi approfondimenti (il documento è composto da 22 pagine), le procedure appaiono piuttosto fumose, così come insufficienti risultano le risorse messe in campo.

Le risorse

Scrive la Commissione che, …il nuovo piano permetterà di mobilitare oltre 43 miliardi di euro di investimenti pubblici e privati (altre attività di finanziamento attraverso un nuovo fondo UE per i chip contribuiranno al capitale proprio delle start-up e delle scale-up del settore, per un valore complessivo previsto di 2 miliardi di euro). Gli investimenti pubblici comprendono 11 miliardi di euro da erogare direttamente nel quadro dell’iniziativa “Chips for Europe” per sostenere finanziariamente la leadership tecnologica in relazione alle capacità di ricerca, progettazione e fabbricazione fino al 2030.

Queste diverse azioni, combinate, dovrebbero tradursi direttamente in investimenti pubblici e privati ben superiori a 15 miliardi di euro. Ciò andrà ad aggiungersi ai prestiti che la BEI potrebbe offrire all’intero ecosistema dei semiconduttori.

Inoltre, il sostegno degli Stati membri all’iniziativa Chips for Europe può provenire anche da misure riguardanti la microelettronica nei loro piani di ripresa e resilienza, o da fondi nazionali o regionali. Gli Stati membri possono anche valutare la possibilità di sfruttare la capacità di prestito inutilizzata nell’ambito del meccanismo per la ripresa e la resilienza per fornire ulteriore sostegno

Gli Stati membri, ad esempio, stanno già pianificando di investire in un nuovo IPCEI, sostenendo progetti innovativi transfrontalieri lungo la catena del valore della microelettronica, anche attraverso il dispositivo per la ripresa e la resilienza e i fondi strutturali. Questo investimento integra il sostegno imminente alla creazione di grandi impianti di produzione.

Gli investimenti di cui sopra integreranno i programmi e le azioni esistenti in R&I nei semiconduttori, come i programmi Horizon Europe e Digital Europe. Per quanto riguarda il sostegno alla leadership tecnologica, l’ambito del programma Digital Europe sarà ampliato. Inoltre, il partenariato per le tecnologie digitali fondamentali (KDT) sarà rafforzato e riorientato verso gli obiettivi della strategia europea sui chip e sarà ribattezzato “Chips Joint Undertaking”. Il Chips Joint Undertaking intensificherà i suoi sforzi per combinare i mezzi finanziari e tecnici che sono essenziali per dominare il ritmo crescente dell’innovazione nell’arena dei semiconduttori, generare importanti ricadute per la società e condividere l’assunzione di rischi unendo strategie e investimenti verso un comune interesse europeo. Collaborerà con gli Stati membri per facilitare un allineamento coerente con i programmi nazionali sostenendo i progetti innovativi su larga scala. È concepito per soddisfare l’interesse collettivo degli Stati membri nello sviluppo di infrastrutture e nel rafforzamento delle capacità a vantaggio degli attori della catena del valore in tutta l’Unione.

La nuova iniziativa intende rafforzare a ampliare anche l’alleanza industriale per i processori e le tecnologie dei semiconduttori varata nel luglio 2021 che riunisce imprese, rappresentanti degli Stati membri, università, utilizzatori e organizzazioni di ricerca e tecnologia con l’obiettivo di individuare le attuali lacune nella produzione di microchip e gli sviluppi tecnologici necessari affinché le imprese e le organizzazioni possano prosperare, indipendentemente dalle loro dimensioni.

Nel descrivere le strategie e le risorse dell’European Chips Act abbiamo riportato fedelmente quanto scritto nel documento della Commissione per fare capire quanto il nuovo piano assomigli più ad un minestrone con dentro di tutto e di più piuttosto che a un serio piano industriale, con le vecchie iniziative che si confondono con le nuove, e con le risorse che passano da un progetto ad un altro, come nel gioco delle tre carte.

Alla fine, i nuovi finanziamenti effettivamente messi in campo non superano una dozzina di miliardi; tutto il resto arriva da precedenti risorse destinate allo stesso comparto tecnologico, compresi gli stanziamenti del PNRR dei singoli stati. Per quanto riguarda i privati, tutti o quasi i 12 miliardi serviranno per convincere Intel o TSMC (con più probabilità la prima) ad avviare un paio di nuovi siti produttivi in Europa, con un investimento di pari importo da parte delle aziende interessate. In altre parole, a fronte dei contributi pubblici (europei e dei singoli stati) per 12 miliardi, i privati metteranno sul piatto una cifra simile (spalmata da qui al 2030). Per quanto riguarda i produttori europei di semiconduttori, gli aiuti continueranno ad arrivare tramite i piani IPCEI e le risorse dei PNRR dei singoli paesi. Più avanti ci occuperemo degli aiuti messi in campo dagli altri paesi, confrontandoli con quelli del piano europeo.

Gli aiuti di Stato

La cortina fumogena delle belle intenzioni e dei tanti argomenti tirati in ballo dall’European Chips Act, nasconde quella che è la sostanza del nuovo piano, ovvero mettere a disposizione circa 12 miliardi di incentivi per convincere Intel a realizzare in Europa un paio di nuovi impianti produttivi. Dal momento che una grossa fetta di questo importo verrà erogata direttamente dagli stati dove verranno realizzati i nuovi insediamenti, nasce l’esigenza di attenuare le attuali restrizioni riguardanti gli aiuti di Stati. A tal proposito, il nuovo piano introduce alcune importanti novità:

Tenuto conto delle barriere all’ingresso particolarmente elevate e dell’intensità di capitale che caratterizza il settore, la Commissione potrà valutare l’opportunità di autorizzare gli aiuti per tali impianti direttamente ai sensi dell’articolo 107, paragrafo 3, lettera c), TFUE. Questa disposizione consente alla Commissione di autorizzare gli aiuti di Stato destinati ad agevolare lo sviluppo di talune attività economiche, a condizione che gli effetti positivi di tali aiuti siano superiori al loro potenziale impatto negativo sugli scambi e sulla concorrenza.

Nella sua valutazione la Commissione deve verificare in particolare che gli aiuti:

- abbiano un “effetto di incentivazione” e siano necessari. Ciò significa che gli aiuti di Stato possono essere concessi solo per sostenere un progetto che non sarebbe realizzato nell’Unione senza sostegno pubblico;

- siano adeguati, vale a dire che non esistono altri strumenti alternativi meno distorsivi per la concorrenza;

- siano proporzionati e limitati al minimo necessario.

Per garantire che gli effetti positivi degli aiuti di Stato superino quelli negativi occorre tenere conto, tra l’altro, dei seguenti aspetti:

- gli impianti saranno i “primi nel loro genere” in Europa, vale a dire che non esistono ancora impianti equivalenti in Europa. Nel valutare tale aspetto la Commissione terrà conto della definizione contenuta nella proposta di legge sui semiconduttori;

- gli impianti finanziati non escluderanno le iniziative private esistenti o per le quali sono stati assunti impegni.

- Il sostegno pubblico copre fino al 100 % di un deficit di finanziamento comprovato, ossia l’importo minimo necessario per garantire che tali investimenti siano realizzati in Europa.

Insomma, un piano “tagliato” su misura per Intel anche per quanto riguarda le norme sugli aiuti di Stato. Vedremo nei prossimi mesi se il colosso californiano riterrà sufficienti le condizioni offerte dall’Europa.

Le tempistiche

Per la complessità dell’industria dei semiconduttori, gli effetti dell’European Chips Act – se ci saranno – non si vedranno prima di 2-3 anni, quando l’attuale carenza di semiconduttori sarà finita, e probabilmente ci troveremo in un periodo di eccesso di offerta.

A parte questa considerazione, dobbiamo osservare che la proposta della Commissione verrà discussa dal Parlamento europeo con procedura ordinaria. Ciò significa che il piano non potrà diventare operativo prima di sei mesi. Un periodo decisamente troppo lungo per un settore che necessita di decisioni rapide. In questo modo, si rischia che salti anche l’aspetto più concreto del piano, il coinvolgimento di Intel nella realizzazione di un paio di nuovi impianti in Europa.

La società americana, infatti, ha già dato il via a importanti investimenti, parte di un piano da 100 miliardi di dollari per il rafforzamento della propria capacità produttiva. A settembre dell’anno scorso è iniziata la costruzione di due nuove fabbriche in Arizona per un investimento complessivo di 20 miliardi di dollari mentre a gennaio è stato dato l’annuncio di un nuovo sito produttivo in Ohio, con un impegno di altri 20 miliardi.

Nel frattempo Intel sta rafforzando, con un investimento di 7 miliardi di dollari, la capacità produttiva del sito irlandese di Leixlip, dove sorgerà il primo impianto europeo in grado di fabbricare chip con nodo di processo a 7 nm. Intel ha anche stanziato 10 miliardi di dollari per rafforzare il sito produttivo di Kiryat Gat, in Israele, dove vengono prodotti chip a 10 nm, e per realizzare uno stabilimento per packaging avanzato a Rio Rancho, in Messico, con un impegno di 3,5 miliardi di dollari.

Sicuramente alla società californiana non mancano le opportunità di realizzare i propri impianti ovunque lo desideri nel mondo, facendosi finanziare in misura più o meno consistente dai governi locali.

Anche per questo motivo, un allungamento dei tempi delle decisioni europee potrebbe determinare la rinuncia di Intel ad investire in Europa.

Le trattative in corso arrivano in un momento abbastanza delicato per Intel, che si trova a dover fare importanti scelte strategiche. Da un lato la società ha la necessità di aumentare gli investimenti per tentare di riconquistare la leadership di mercato, dall’altro non deve spendere troppo per non scontentare gli azionisti. A sostegno della prima esigenza, Intel ha annunciato recentemente che nel 2022 aumenterà le spese in conto capitale a 26-28 miliardi di dollari, dai 16-18 miliardi previsti inizialmente. Sul fronte azionario, tutto ciò ha provocato il disimpegno di alcuni importanti fondi di investimento con un calo delle quotazioni della società, da tempo ai minimi storici.

Tornando all’European Chips Act, in attesa della definitiva approvazione del piano, i paesi europei …sono incoraggiati ad avviare immediatamente sforzi di coordinamento in linea con la raccomandazione per comprendere lo stato attuale della catena del valore dei semiconduttori e adottare misure correttive per superare l’attuale carenza, fino all’adozione del regolamento. Altre parole scritte nella sabbia.

Presupposti sbagliati

I presupposti dell’intero piano di rilancio europeo nascono dalla convinzione che l’industria europea sia stata messa in ginocchio dalla mancanza di chip a seguito dell’interruzione della catena di approvvigionamento. Da qui l’esigenza di fare crescere l’ecosistema europeo dei semiconduttori, aumentando la produzione di chip nel vecchio continente.

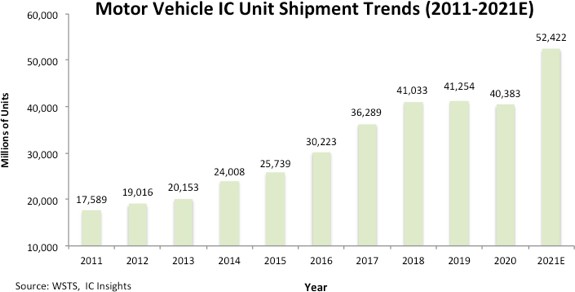

Tutto ciò non corrisponde alla realtà dei fatti, come dimostrano i dati sulle forniture di chip: nonostante le oggettive difficoltà dovute al Covid, l’industria dei semiconduttori – europea e globale – è riuscita, con uno sforzo colossale, a consegnare nel 2021, molti più chip rispetto al passato. Questi, ad esempio, sono i circuiti integrati (in unità, non in valore) per automotive consegnati nel 2021:

La vera ragione della carenza di chip va cercata nella fortissima crescita della domanda di semiconduttori innescata dalla digitalizzazione: negli ultimi due anni, ad esempio, il numero dei chip utilizzati nelle automobili è cresciuto in maniera esponenziale mentre il numero di satelliti messi in orbita è raddoppiato. Negli stesso periodo è raddoppiata anche la capacità di memorizzazione e di elaborazione dei data center mentre nell’industria, nelle nostre case e nelle nostre città si fa sempre più uso di dispositivi elettronici pieni di chip.

La vera ragione della carenza di chip va cercata nella fortissima crescita della domanda di semiconduttori innescata dalla digitalizzazione: negli ultimi due anni, ad esempio, il numero dei chip utilizzati nelle automobili è cresciuto in maniera esponenziale mentre il numero di satelliti messi in orbita è raddoppiato. Negli stesso periodo è raddoppiata anche la capacità di memorizzazione e di elaborazione dei data center mentre nell’industria, nelle nostre case e nelle nostre città si fa sempre più uso di dispositivi elettronici pieni di chip.

Il comparto dell’auto è stato penalizzato in tutto il mondo, compresi quei paesi dove l’industria dei semiconduttori è molto più sviluppata che da noi, come gli Stati Uniti, il Giappone e, soprattutto, la Corea del Sud.

Nonostante gli sforzi, l’industria dei semiconduttori non è stata in grado di soddisfare del tutto la forte domanda in quanto la costruzione di nuovi impianti richiede dai 3 ai 5 anni, o anche di più se i chip sono destinati all’industria dell’auto o al comparto medicale, dove le certificazioni dei processi produttivi e degli stessi chip sono molto più rigide e richiedono più tempo. Non a caso, questi due settori sono stati tra i più penalizzati dalla carenza di chip.

Numerosi impianti erano già in costruzione prima della crisi, e altri se ne sono aggiunti: sono proprio le iniziative programmate da tempo che consentiranno di tornare a breve alla normalità.

Nonostante alcune perplessità, l’European Chips Act è stato accolto favorevolmente dai produttori europei di chip e dalle loro associazioni: in fondo un po’ di finanziamenti pubblici in più non fanno mai male.

Le altre iniziative nel mondo

L’attuale struttura dell’industria globale dei semiconduttori, frutto di una evoluzione durata decenni, ha consentito enormi innovazioni, aumento della produttività e consistenti risparmi.

In una prima fase, tutte le aziende erano strutturate per produrre in proprio i circuiti integrati, con all’interno un team di progettazione e sviluppo, impianti per la costruzione di semiconduttori e linee per il test e il confezionamento dei chip.

Col tempo, molte aziende hanno rinunciato a produrre in proprio i semiconduttori, dedicandosi esclusivamente alla progettazione. Sono nate così le società fabless, ovvero aziende senza impianti produttivi. Contemporaneamente si sono sviluppate le cosiddette foundry, realtà focalizzate esclusivamente sulla produzione di chip. Infine, sia le foundry che le aziende tradizionali, hanno affidato all’esterno molti dei processi di test e packaging, diventati anche questi sempre più complessi.

L’elevata specializzazione ha portato ad una forte capacità di innovare e ad una maggiore produttività, con conseguente abbassamento dei costi.

L’attività manifatturiera si è spostata sempre di più verso l’area asiatica, con Taiwan e Corea del Sud che fanno la parte del leone, specie nei processi più avanzati, mentre le ambizioni produttive della Cina sono state frustrate dall’embargo tecnologico degli USA e dei suoi alleati. Le potenze di un tempo (Stati Uniti, Giappone ed Europa) producono ciascuna circa il 10% dei chip totali.

Se Taiwan e la Corea del Sud sono i leader nella manifattura, gli Stati Uniti mantengono il controllo della progettazione dei chip grazie alle loro fabless più importanti: NVIDIA, Qualcomm, AMD, Apple e alle più importanti IDM come Intel, Micron e Texas Instruments; un discorso a parte merita il mercato delle memorie, dominato dalle aziende sudcoreane Samsung e SK Hynix. La Cina rappresenta il mercato finale più importante, con importazioni di chip per oltre 350 miliardi di dollari, necessari per alimentare la “fabbrica del mondo”.

Col tempo, l’ecosistema globale dei semiconduttori si è ulteriormente specializzato, col Giappone, ad esempio, che controlla il mercato dei prodotti chimici, Cina e Malesia che forniscono i servizi di test e packaging, e l’Europa e gli Stati Uniti all’avanguardia nelle macchine e negli impianti destinati alla produzione.

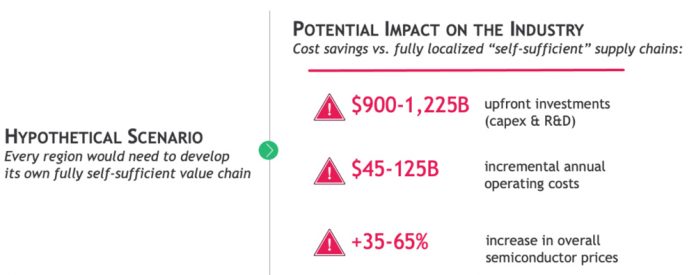

Tutto ciò rende impossibile per un singolo paese raggiungere un livello di autosufficienza tale da offrire garanzie sufficienti in caso di crisi globale.

Secondo una ricerca di Boston Consulting Group (BCG) realizzata in collaborazione con SIA (Semiconductor Industry Association), ci sono più di 50 punti lungo la catena del valore in cui una regione detiene più del 65% della quota di mercato globale. Si tratta di potenziali punti critici che potrebbero essere interrotti da disastri naturali, da problemi alle infrastrutture o da conflitti internazionali, con possibili gravi carenze nella fornitura di chip essenziali.

Cercare di costruire un ecosistema completamente autosufficiente costerebbe 900-1.225 miliardi di dollari e comporterebbe un aumento dei prezzi dei chip del 35-65%:

Se queste sono le cifre, immaginare di raggiungere l’autosufficienza in questo settore è pura fantasia, specie da parte dell’Europa. Consapevoli di ciò, quello che si può fare è utilizzare le risorse disponibili per incentivare quelle produzioni che realmente servono all’industria europea, oltre a sostenere le eccellenze nazionali.

Se queste sono le cifre, immaginare di raggiungere l’autosufficienza in questo settore è pura fantasia, specie da parte dell’Europa. Consapevoli di ciò, quello che si può fare è utilizzare le risorse disponibili per incentivare quelle produzioni che realmente servono all’industria europea, oltre a sostenere le eccellenze nazionali.

Tra le priorità non ci sono sicuramente i nodi di processo più avanzati (quelli a 2 nm citati nell’European Chips Act), utilizzati quasi esclusivamente dall’industria cinese per la produzione di smartphone.

I chip che servono all’Europa sono quelli per l’industria dell’auto, per il medicale, per l’automazione industriale e per l’IoT.

Fortunatamente questi mercati sono quelli di riferimento per i principali produttori europei di semiconduttori: Infineon, STMicroelectronics, NXP Semiconductors, Bosch e ams-OSRAM.

Oltre all’aspetto riguardante i nodi di processo, l’European Chips Act ha un’altra grande ambizione: quella di raggiungere per l’industria europea dei semiconduttori una quota del 20% del mercato globale, quadruplicando la produzione da qui al 2030.

Solamente pensare a una ipotesi del genere significa non avere la ben che minima conoscenza del mercato dei semiconduttori. E spiace dover constatare come queste indicazioni arrivino dai massimi vertici della Comunità Europea.

Se anche l’Europa dovesse riuscire a “mobilitare” tutti i miliardi di cui si parla nel piano, le risorse messe in campo sarebbero di gran lunga inferiori a quelle degli altri paesi. Per non parlare degli investimenti, quelli sì molto più concreti, delle aziende del settore.

Bene che vada, l’Europa riuscirà a mantenere la sua attuale quota di mercato. Già questo sarebbe un successo, perché significherebbe riuscire a raddoppiare da qui al 2030 la produzione di semiconduttori, con volumi sufficienti a soddisfare la domanda interna.

Per quanto riguarda gli altri paesi, le cifre stanziate dai piani nazionali a sostegno dell’industria dei semiconduttori sono decisamente più consistenti. Si vai dai 52 miliardi di dollari del Chips Act degli Stati Uniti ai 100 miliardi del piano quinquennale cinese, ai 450 miliardi di sussidi, da qui al 2030, del piano messo a punto dal governo della Corea del Sud.

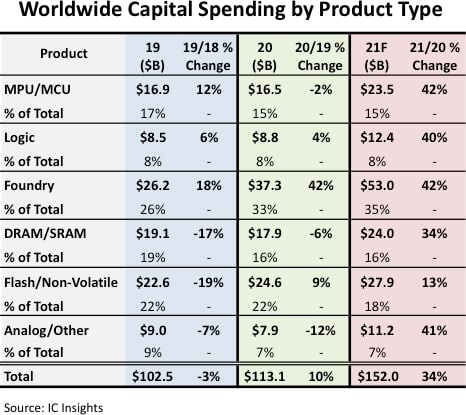

Ben più consistenti sono gli investimenti in conto capitale delle aziende del settore che, come si vede nel grafico, hanno raggiunto nel 2021 i 152 miliardi di dollari.

Di Intel e dei 25-28 miliardi di dollari che la società spenderà nel 2022 abbiamo già detto; la cifra più alta verrà investita da TSMC che, dopo aver stanziato 100 miliardi per i prossimi tre anni, ha rivisto ulteriormente il budget decidendo di spendere quest’anno una cifra compresa tra 40 e 44 miliardi di dollari. Per quanto riguarda Samsung, diventata la prima azienda al mondo per fatturato in questo settore, spenderà quest’anno 32 miliardi di dollari in conto capitale. Molto consistente anche il capex previsto per UMC, Global Foundries, Micron, SK Hynix e Texas Instruments.

A proposito di investimenti in capacità produttiva, c’è da osservare che la crescita dell’industria dei semiconduttori ha sempre seguito un andamento ciclico, alternando momenti di carenza a periodi di sovrapproduzione.

Per questo motivo, i produttori si muovono da sempre con grande cautela: più volte in passato gli investimenti effettuati non sono stati premiati da profitti adeguati. Questa è anche una delle ragione di fondo che ha guidato la nascita delle aziende fabless, che godono di una maggiore flessibilità potendo modulare gli ordini alle foundry in funzione dell’andamento del mercato.

Per questo motivo, i produttori si muovono da sempre con grande cautela: più volte in passato gli investimenti effettuati non sono stati premiati da profitti adeguati. Questa è anche una delle ragione di fondo che ha guidato la nascita delle aziende fabless, che godono di una maggiore flessibilità potendo modulare gli ordini alle foundry in funzione dell’andamento del mercato.

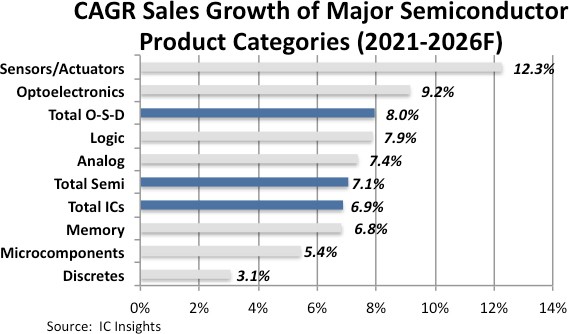

Facendo la somma degli investimenti in corso, è facile prevedere che nel giro di 2 o al massimo di 3 anni si arriverà ad una fase di eccesso di offerta, nonostante una crescita della domanda che salirà mediamente del 7% circa nei prossimi anni.

Gli aspetti positivi della crisi dei chip

Per quanto riguarda i principali produttori europei di semiconduttori, il biennio 2020/2021 è stato uno dei periodi più positivi di sempre.

La forte domanda di semiconduttori è stata soddisfatta (nei limiti di cui abbiamo detto in precedenza) grazie alla combinazione di due fattori:

– L’entrata in funzione di nuovi impianti la cui costruzione era stata programmata anni prima. In particolare, in questo periodo sono diventati operativi lo stabilimento di Infineon a Villach, in Austria, e il nuovo impianto di Bosch a Dresda, in Germania. È anche cresciuta la capacità produttiva degli impianti tedeschi di GlobalFoundries.

– L’incremento della percentuale di utilizzo degli impianti, che da una media dell’80% ha raggiunto e superato in molti casi il 95%.

Grazie soprattutto a questo secondo fattore, l’industria europea è riuscita a produrre molti più chip del solito. Ciò ha determinato un forte aumento del fatturato e un ancora più forte incremento degli utili. Quando la percentuale di utilizzo degli impianti sale di 10-15 punti percentuali, aumenta anche il margine operativo lordo che, ad esempio, nel caso di ST è passato dal 37,1% del 2020 al 41,7% del 2021 per arrivare sino al 45,2% dell’ultimo trimestre del 2021.

A fronte di un fatturato che è stato di 9,5 miliardi nel 2019, di 10,2 miliardi nel 2020 e di 12,7 miliardi nel 2021, l’utile netto è passato da 1,0 miliardi del 2019, a 1,1 miliardi del 2020 a ben 2,0 miliardi del 2021.

L’aumento dei margini consentirà alle società europee di incrementare ulteriormente anche gli investimenti in conto capitale (capex) che alimenteranno nei prossimi anni l’aumento delle capacità produttive.

Per il solo 2022, STMicroelectronics ha in programma investimenti di 3,4÷3,5 miliardi di dollari, Infineon Technologies di 2,4 miliardi di euro e NXP Semiconductors di circa 1 miliardo di dollari. All’aumento della produzione europea contribuiranno anche gli stabilimenti di Intel in Irlanda e di Global Foundries in Germania.

A fronte di queste cifre, i contributi della UE appaiono ben poca.

Di questo passo è prevedibile che i tre principali player del vecchio continente saranno in grado di raddoppiare la produzione entro il 2030, ma non certo di quadruplicare i chip prodotti, obiettivo ultimo dell’European Chips Act. C’è anche da capire quanto le società europee investiranno in Europa e quanto i Asia, dove, come abbiamo visto, è possibile produrre a costi inferiori.

In conclusione, spiace constatare come l’attuale, evidente, incapacità dell’Europa di darsi una seria politica estera (crisi Ucraina) ed energetica (crisi del gas), riguardi anche le politiche industriali del vecchio continente, con un piano per il settore dei semiconduttori – l’European Chips act – destinato al fallimento, o perlomeno a non raggiungere gli obiettivi prefissati.

In Europa e soprattutto in Italia ,ci si preoccupa di diritti assistenzialismo e burocrazia fine a se stessa ,invece di premiare chi lavora !!!!