Vendite in calo del 21,7% su base sequenziale e del 18,6% rispetto al trimestre di un anno fa. La società rallenterà l’attività in molti stabilimenti.

Microchip Technology ha annunciato ieri i risultati finanziari del periodo 1 0ttobre – 31 dicembre 2023, corrispondente al periodo fiscale Q3FY2024 per la società. Microchip ha conseguito vendite nette pari a 1,766 miliardi di dollari, in calo del 21,7% rispetto al trimestre precedente quando furono di 2,254 miliardi e del 18,6% rispetto allo stesso periodo di un anno fa quando furono di 2,169 miliardi.

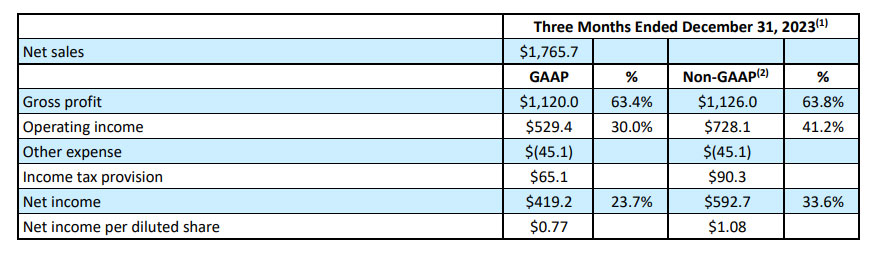

Nel periodo il margine lordo su base GAAP è sceso al 63,4% contro il 67,8% del Q2FY2024 e del Q3FY2023; l’utile operativo è sceso a 529,4 milioni di dollari (30,0%) contro 885 milioni (39,3%) del Q2FY2024 e 811,6 milioni (37,4%) del Q3FY2023.

L’utile netto è sceso a 419,2 milioni contro 666,6 milioni del Q2FY2024 e 580,3% milioni del Q3FY2023.

L’EPS diluito è risultato di 0,77 dollari per azione contro 1,21 dollari del 2QFY2024 e 1,04 dollari del 3QFY2023.

Nonostante i non brillanti risultati, il Consiglio di amministrazione della società ha deciso di remunerare gli azionisti con un dividendo di 45 centesimi di dollari per il trimestre Q3FY2024.

I commenti

“La nostra performance del trimestre di dicembre è stata inferiore alle nostre previsioni di novembre, principalmente a causa delle condizioni commerciali più deboli,” ha dichiarato Ganesh Moorthy, Presidente e Amministratore delegato di Microchip. “I ricavi sono diminuiti sequenzialmente del 21,7% a causa della debolezza della domanda, con i clienti che hanno tagliato le spedizioni programmate per ridurre i rischi di magazzino. Stiamo adottando misure proattive per affrontare queste sfide a breve termine, con la nostra attenzione fermamente rivolta a garantire la sostenibilità e la crescita a lungo termine della nostra attività.”

Ganesh Moorthy ha aggiunto: “Sebbene rimaniamo fiduciosi nelle opportunità a lungo termine per la nostra attività, siamo cauti riguardo la domanda nel breve termine, dato il debole contesto macroeconomico e le azioni in corso da parte dei clienti per ridurre le scorte. Per questo motivo stiamo adottando misure per limitare le spese discrezionali e gestire attentamente i livelli di inventario durante questo calo ciclico.

Di conseguenza, intendiamo effettuare chiusure di due settimane nei nostri grandi impianti di produzione di wafer in ciascuno dei trimestri di marzo e giugno e ridurre l’attività in molti altri stabilimenti, con conseguenti costi di sottoutilizzo. Crediamo che i nostri tempi di consegna medi di meno di otto settimane ci consentano di navigare in modo efficace in questo contesto di mercato instabile.

llo stesso tempo, continuiamo ad investire in tecnologie e capacità innovative che ci consentiranno di servire meglio i clienti e di emergere in modo più forte quando le condizioni del mercato miglioreranno.”

Durante il trimestre Microchip ha remunerato gli azionisti con 352 milioni di dollari di cui 237,4 milioni sotto forma di dividendi e 114,6 milioni tramite il riacquisto di 1,4 milioni di azioni ordinarie ad un prezzo medio di 82,66 dollari per azione nell’ambito del programma di riacquisto di azioni da 4,0 miliardi di dollari precedentemente annunciato. Negli ultimi nove trimestri la società ha riacquistato complessivamente 25,9 milioni di azioni per 1,966 miliardi di dollari.

Outlook

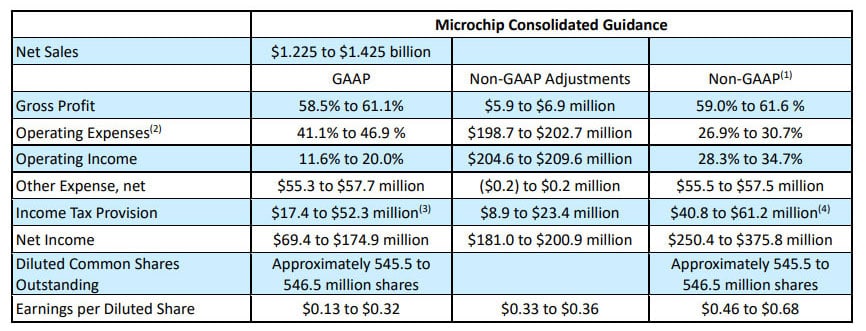

Queste le previsioni di Microchip per il primo trimestre del 2024 (Q4FY2024 per l’azienda).

Considerando il punto intermedio della previsione, Microchip prevede un calo sequenziale delle vendite del 25% e addirittura del 59% rispetto al Q4FY2023 quando i ricavi raggiunsero la cifra record di 2,232 miliardi.

In forte calo anche il margine lordo (dal 68% al 59,8%) e l’utile netto, da 604,0 milione a 69,4÷174,9 milioni.

Si tratta delle peggiori previsioni di sempre per Microchip che interrompono una scia positiva che durava da molti trimestri e che rappresentano un importante campanello d’allarme per le altre società che operano nello stesso settore (STMicroelectronics, Analog Devices, Infineon, Texas Instruments, ecc.).

Microchip prevede spese in conto capitale per 50÷60 milioni di dollari nel trimestre, valore che porterà la cifra complessiva per investimenti nell’anno fiscale 2024 a circa 300÷310 milioni di dollari.

Nonostante i deludenti risultati e il non incoraggiante outlook, il titolo Microchip ha perso poco più dell’1% al Nasdaq. D’altra parte, nel 2023 l’azienda ha sottoperformato (+28%) rispetto all’indice di riferimento del settore dei semiconduttori (+35%).