Analog Devices (ADI) ha diffuso ieri i dati finanziari relativi al Q1 2024 che per la società comprende i mesi di novembre e dicembre 2023 e il mese di gennaio 2024.

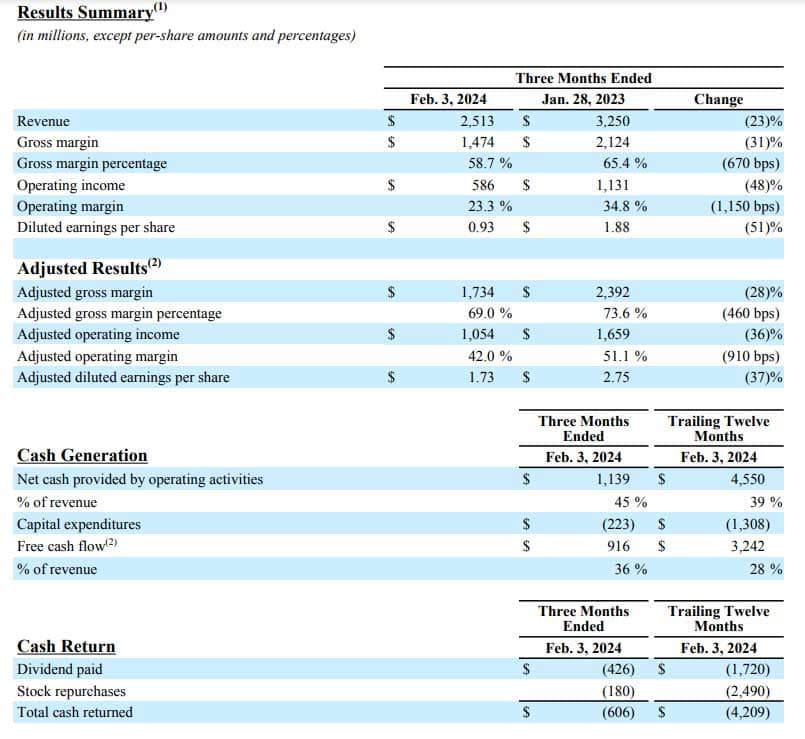

Rallenta il business di Analog Devices nel Q1 2024: i ricavi hanno raggiunto i 2,51 miliardi di dollari, in linea con le previsioni della società, ma che risultano essere del 23% inferiori rispetto allo stesso trimestre di un anno fa (quando furono di 3,25 miliardi) e dell’8% rispetto al trimestre precedente.

Un forte calo che arriva dopo la brusca frenata del trimestre precedente e che si ripercuote su tutti gli altri indicatori finanziari.

Secondo la società, hanno pesato il rallentamento dei mercati consumer e delle comunicazioni mentre il mercato industriale si è indebolito ulteriormente. Continua a crescere, invece, il mercato automobilistico.

L’utile operativo è sceso a 586 milioni di dollari (pari al 23,3 % dei ricavi) dai 1.131 milioni di dollari (34,8% dei ricavi) del trimestre di un anno fa mentre l’EPS diluito è passato da 1,88 dollari per azione del Q1-2023 0,93 dollari di questo trimestre.

I commenti

“ADI ha registrato nel primo trimestre ricavi e redditività superiori al punto medio delle nostre previsioni, nonostante il perdurare di un contesto macroeconomico difficile”, ha affermato Vincent Roche, CEO e Presidente dell’azienda. “Coerentemente con la nostra visione precedente, prevediamo che la razionalizzazione delle scorte dei clienti diminuirà in gran parte nel nostro secondo trimestre, e quindi entreremo nella seconda metà dell’anno in un contesto commerciale più favorevole. È importante sottolineare che siamo ben posizionati per trarre vantaggio dall’inevitabile ripresa in considerazione della nostra capacità di magazzino, dei tempi di consegna brevi e dell’agile modello di produzione ibrida”.

Roche ha proseguito: “Negli ultimi anni abbiamo investito a livelli record nello sviluppo dei prodotti, nel coinvolgimento dei clienti e nelle attività produttive, posizionandoci eccezionalmente bene per perseguire le ricche opportunità dell’era dell’Intelligent Edge. La crescente criticità della nostra tecnologia per il successo dei nostri clienti e il nostro approccio all’innovazione “customer first” mi danno una fiducia incrollabile nella nostra capacità di generare valore per gli azionisti per molti anni a venire.”

Questi i principali dati della trimestrale Q1 2024:

Stato patrimoniale e flusso di cassa

Alla fine del periodo, la liquidità e le disponibilità liquide equivalenti ammontavano a 1,3 miliardi di dollari, in aumento rispetto ai 958,1 milioni di dollari del 28 ottobre 2023.

Il debito a lungo termine era di 5,95 miliardi di dollari alla fine del primo trimestre fiscale 2024 rispetto ai 5,90 miliardi di dollari alla fine del quarto trimestre fiscale 2023.

La liquidità netta generata dalle operazioni è stata di 1,14 miliardi di dollari nel trimestre riportato, in calo rispetto a 1,19 miliardi di dollari del trimestre fiscale precedente. Considerando le spese in conto capitale pari a 223 milioni di dollari, la società ha generato 916 milioni di dollari di free cash flow nel primo trimestre fiscale.

Negli ultimi 12 mesi, ADI ha generato una liquidità dalle operazioni di 4.550 milioni di dollari, ha investito 1.308 milioni in attrezzature e immobili e ha generato un flusso di cassa libero di ben 3.242 milioni di dollari, pari al 28% delle vendite.

Nel Q1 2024 Analog Devices ha restituito 606 milioni di dollari ai suoi azionisti, di cui 426 milioni di dollari di dividendi e 180 milioni di dollari dai programmi di riacquisto di azioni proprie.

Le prestazioni dei vari comparti nel Q1 2024

Industriale: le vendite hanno raggiunto il livello di 1,19 miliardi di dollari (pari al 48% dei ricavi complessivi), in calo del 31% su base annua.

Communication: i ricavi sono stati di 302,57 milioni di dollari (12% dei ricavi complessivi), in calo del 37% rispetto allo stesso trimestre dell’anno precedente.

Automotive: le vendite di prodotti per il settore automobilistico hanno raggiunto i 739,16 milioni di dollari (29% dei ricavi), in aumento del 9% rispetto allo stesso trimestre dell’anno precedente.

Consumer: i prodotti consumer hanno generato ricavi per 274,14 milioni di dollari (11% dei ricavi complessivi),in calo del 22% rispetto allo stesso trimestre dell’anno scorso.

Outlook

Per il secondo trimestre fiscale 2024, Analog Devices prevede ricavi pari a 2,10 miliardi di dollari (± 100 milioni di dollari), in calo rispetto al consensus degli analisti, con una diminuzione sequenziale del 16% e del 35% rispetto al Q2 2023 quando le vendite raggiunsero i 3.263 milioni di dollari.

Secondo la società questo dovrebbe essere il peggiore trimestre dell’anno 2024, con le vendite che dovrebbero riprendere vigore nella seconda parte dell’anno.

Analog Devices prevede un EPS (non GAAP) nel periodo pari a 1,26 dollari per azione (± 0,10 dollari) e un margine operativo lordo non GAAP del 37% (± 100 bps).

Nella giornata di ieri il titolo ADI ha guadagnato il 2,28% a quota 193,72 dollari per azione. Nel dopo borsa, dopo la diffusione della trimestrale, le quotazioni sono rimaste stabili o in leggero aumento.

Dall’inizio dell’anno il titolo ADI ha perso il 2,4% mentre l’indice dei semiconduttori (PHLX Semiconductor) ha guadagnato il 6,5%.