Seppure di poco, i risultati superano le previsioni degli analisti e l’azienda ritiene che una lenta ripresa sia alle porte.

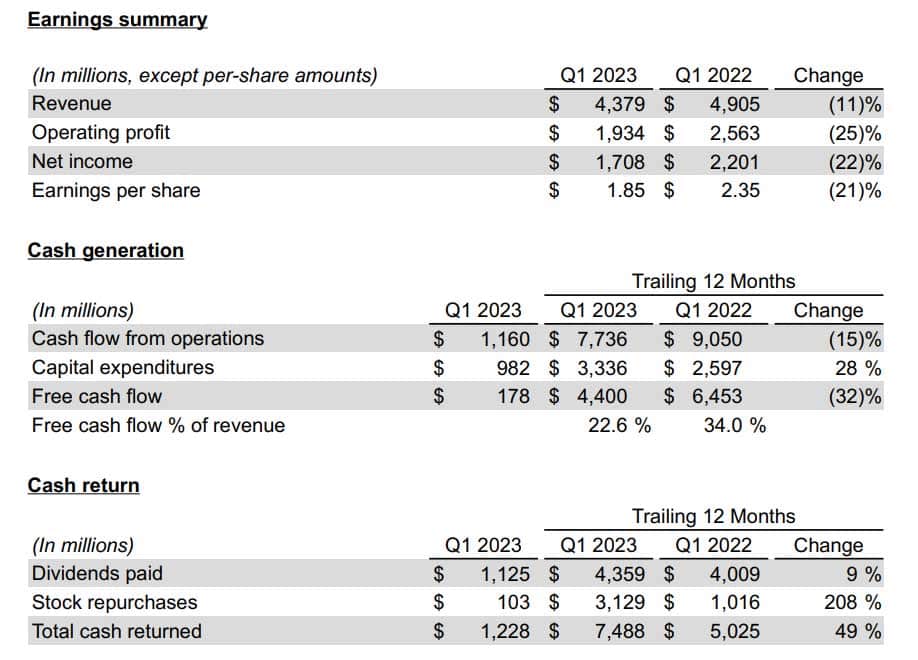

Texas Instruments ha riportato ieri i risultati del primo trimestre 2023 che evidenziano un fatturato di 4,38 miliardi di dollari, con un calo sequenziale del 6% e dell’11% rispetto allo stesso trimestre di un anno fa. L’utile per azione è stato di 1,85 dollari, contro i 2,13 dollari del trimestre precedente (-10%) e i 2,35 dollari (-21%) dello stesso trimestre di un anno fa.

In ogni caso, entrambi questi risultati sono leggermente superiori alle previsioni degli analisti. La debolezza dei mercati finali della società (con l’eccezione dell’automotive) che ha caratterizzato gli ultimi due trimestri, sembra in ogni caso aver toccato il punto più basso con l’azienda che prevede per i prossimi trimestri una lenta ripresa per la quale Texas Instruments ha speso anche in questo trimestre quasi un miliardo di dollari, portando a 3,336 miliardi gli investimenti complessivi in capex negli ultimi 12 mesi.

L’elevato margine operativo (quello lordo è risultato di oltre il 65%) ha consentito alla società di mantenere anche un livello di remunerazione molto elevato per gli azionisti, in linea con la politica di Texas Instruments: nel trimestre sono stati pagati dividendi per 1,125 miliardi e sono state acquistate azioni proprie per 103 milioni. Complessivamente, Texas Instruments ha remunerato gli azionisti con 1,228 miliardi, portando questo importo a 7,488 miliardi negli ultimi 12 mesi, una cifra che equivale quasi al 5% dell’attuale valore della società.

A conferma che il calo del mercato ha raggiunto il punto più basso, ci sono le previsioni per il prossimo trimestre durante il quale la società dovrebbe registrare ricavi compresi tra 4,17 e 4,53 miliardi di dollari con un EPS compreso tra 1,62 e 1,88 dollari. Il punto medio della forchetta dei ricavi rappresenta un calo del 16,5% rispetto all’anno precedente, un dato peggiore, anche se di poco, rispetto a quanto stimato dagli analisti.

Questi i dati più significativi del primo trimestre 2023:

Per quanto riguarda la generazione di cassa, Haviv Ilan, presidente e amministratore delegato di TI, ha dichiarato:

“Il nostro flusso di cassa derivante dalle operazioni di 7,7 miliardi di dollari negli ultimi 12 mesi ha sottolineato la forza del nostro modello di business. Il flusso di cassa libero nello stesso periodo è risultato di 4,4 miliardi di dollari, equivalente al 23% delle entrate. Ciò riflette la qualità del nostro portafoglio di prodotti, nonché l’efficienza della nostra strategia di produzione, compreso il vantaggio della produzione di 300 mm.”

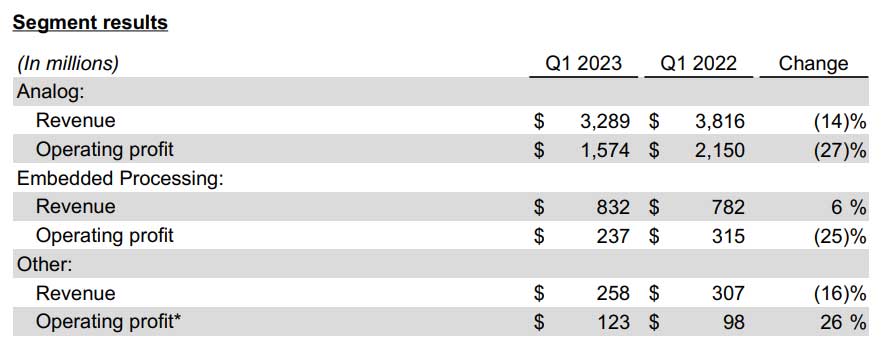

Come evidenziato dalla seguente tabella, nel trimestre i ricavi dei prodotti analogici sono diminuiti del 14% su base annua mentre l’unica voce positiva è quella dell’elaborazione embedded.

Rispetto a competitor come STMicroelectronics e Infineon Technologies, Texas Instruments non ha la loro forte presenza nei dispositivi di potenza e nella tecnologia SiC che stanno consentendo alle due aziende europee di resistere meglio alla debolezza del mercato analogico.

Ieri, durante il normale orario di borsa, il titolo TI ha perso il 3,70%, in una giornata decisamente negativa per i titoli del settore (ADI ha perso il 3,11%, onsemi il 5,42%, Microchip Technology il 3,75% ecc.). Nell’after hours, tuttavia, dopo la diffusione della trimestrale, il titolo ha recuperato tutto il terreno perso in giornata, spinto anche dalle ottime trimestrali di Alphabet e Microsoft (quest’ultima ha guadagnato oltre il 7% nel dopo borsa).